摘要:既要定价权,又要性价比,还要高增长,纽仕兰做到了

从千禧年前后牛奶真正进入中国人日常食谱开始,经历了十年快速渗透与五年质量发展期的牛奶,以及广义上的乳制品,进入了长期横盘。

面对缓慢前行的市场,乳制品行业品牌还有增长破局点吗?

这个问题,或许纽仕兰用65%的增速拿下进口高端牛奶TOP1的成绩给了行业一个答案。

与此同时,任拓本期发布《行业趋势快速报告 | 饮料行业-液态乳制品行业解读》,为您揭示乳制品行业的关键动向。

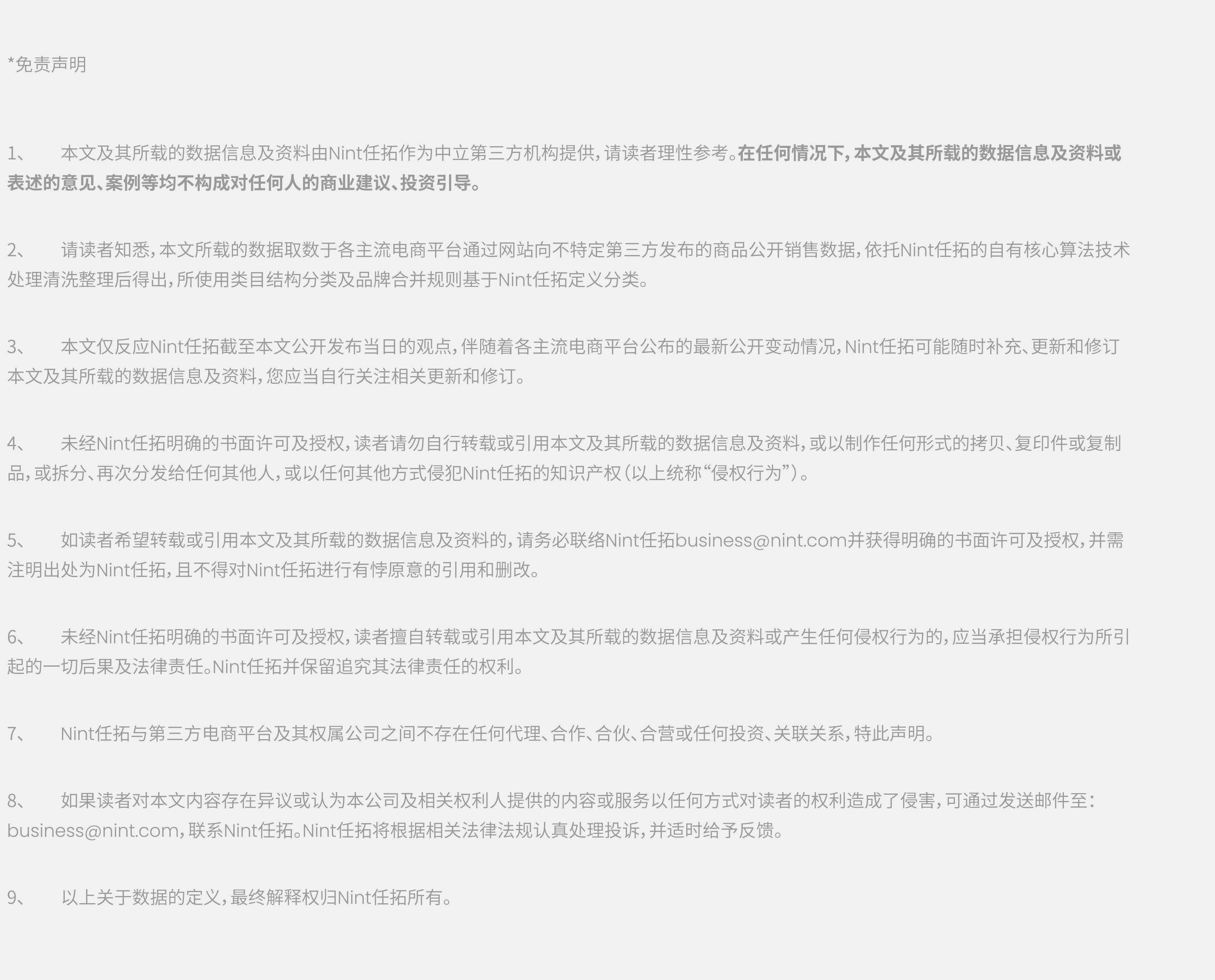

1、乳品增长横盘,价格战悄然打响

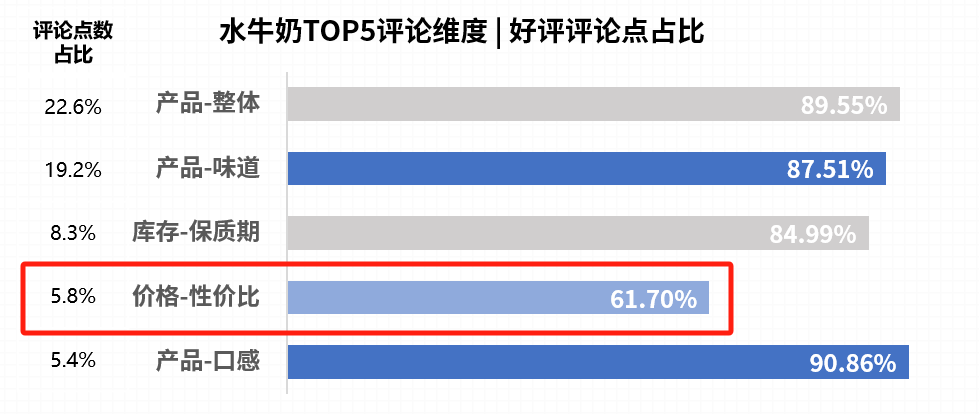

近些年来,在行业渗透率高位水平下,乳制品市场的销额销量都踏入了个位数上行期。为了持续扩大市场规模,品牌方不约而同开始了存量环境的价格博弈。

短短一年,某内容电商平台整体液态乳制品的成交均价就下探到了货架电商平台平均水位,并以此为抓手,将销售/销量份额均拉动近7个点的增长。

作为类目销额主力,纯牛奶的处境与液态乳制品极其相似,却又更加艰难——花样繁多的乳制品,甚至即时零售端的拿铁、奶茶,都在暗抢常温纯牛奶的线上市场。在去年,即使纯牛奶的成交均价降幅在某内容电商平台已经达到了惊人的13元,它的电商电商销量销额增速也微弱落后于液态乳制品大盘增长。

纯牛奶,已经走到了亟待增长的关头。

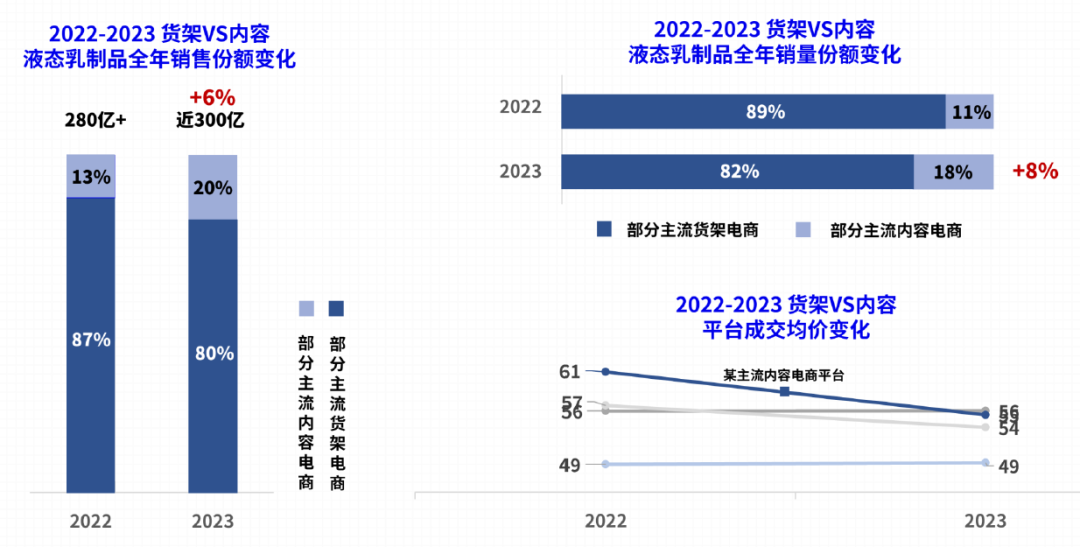

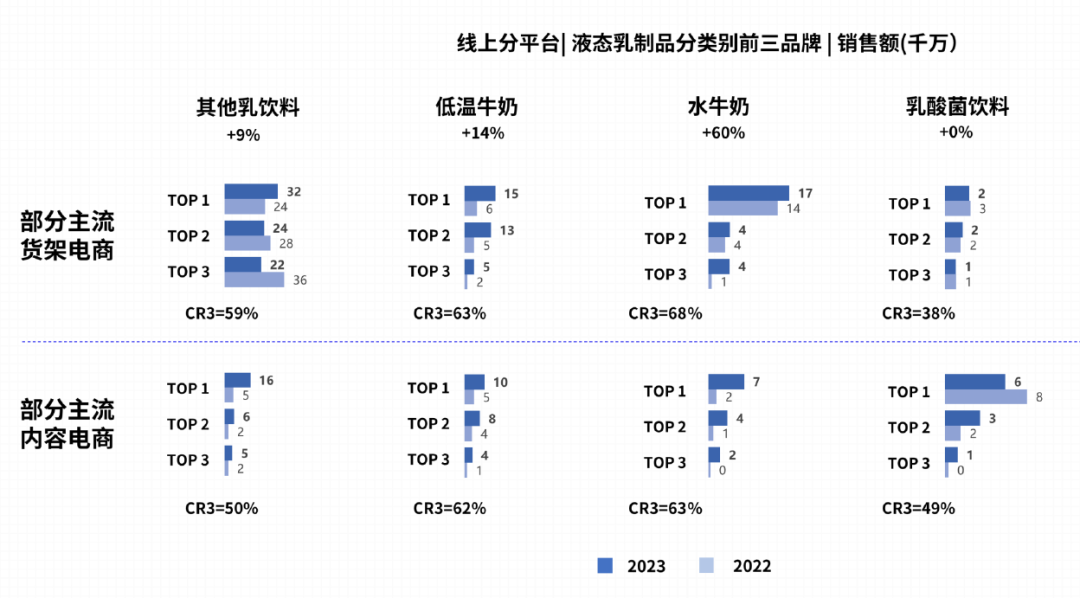

2、小品类弯道超车,是种种挑战下的豪赌

部分品牌把增长的主意打到了小品类上,例如今年大火的【水牛奶】

凭借着较高的蛋白质与脂肪含量带来的营养价值与醇厚口感,水牛奶在23年迎来了一波品类增长爆发,在一众小品类中以60%+的高速增长鹤立鸡群。

但水牛奶虽高歌猛进,其产量稀缺却成为了这个行业的关键掣肘。水牛奶作为小奶源,决定了这个行业短期内销量被产能所限,且时时面对着消费者对于性价比的挑战,在这个品类里做增长,像一场同时押注了上下游的豪赌。

3、横盘上实现高增长,纽仕兰找到双重破局点

如果既不想卷低价,又不想赌小品类,还想要增长呢?

更了解行业的乳品品牌把重心放在了属性细分上。

作为一个天生和健康挂钩的行业,国内乳业的发展与变革从来和“健康”直接挂钩。牛奶=营养的心智渗透力之强,几乎可以说是国内乳品消费的主要动因之一。

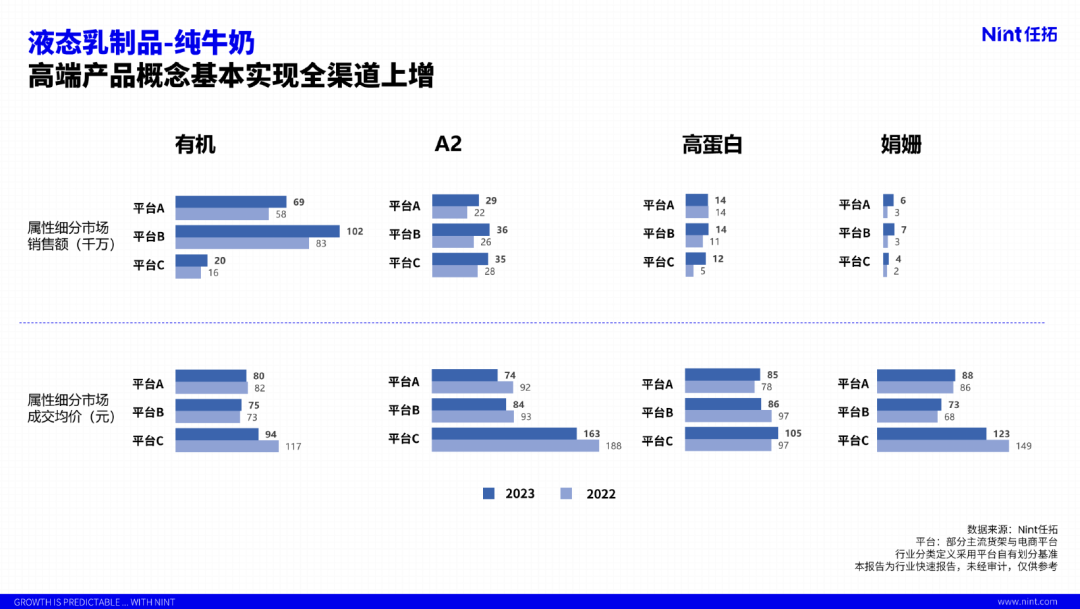

这给纯牛奶提供了一个增长破局点:利用细分健康属性拉开品类差异,同时以差异维护产品定价权。纵览2023纯牛奶主流的四种高端属性,基本实现了全渠道上增。

在去年全年液态乳制品行业个位数上行的情况下,高端线细分属性均做到了双位数增长,并在部分属性赛道中造就了超头品牌,其中的代表品牌是纽仕兰。

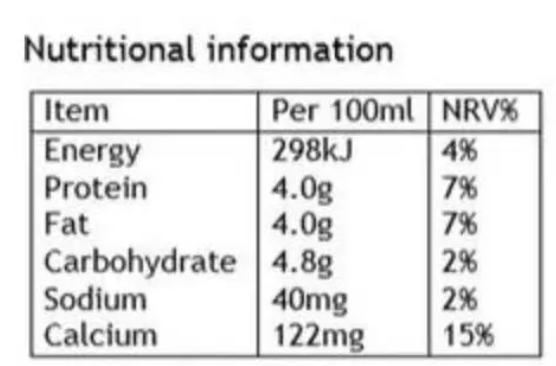

*高端牛奶定义:蛋白质含量大于等于4.0g/100ml

*高端牛奶定义:蛋白质含量大于等于4.0g/100ml

早在2019年,乳品内卷的窗口期,纽仕兰就敏锐察觉到了属性细分对于存量市场下销售增长的驱动性,以“新西兰牧场直供””与“6亩地1头牛”作为产品品质背书,率先推出了4.0纯牛奶,领跑高蛋白牛奶的赛道,打破了长期以来牛奶蛋白质含量徘徊在2.8-3.6g/100ml蛋白质的局面。

这一举动立刻为纽仕兰带来了65%+的年销额暴涨。

在初步打下高端属性心智江山后,纽仕兰也并未进入价格困局。一方面,他以新西兰牧场优势打造产品力围栏,保护了品牌定价权,不盲目卷入低价竞争;另一方面,又打造了“跨洋农超对接”模式,通过牧场直供,打造差异化供应链,砍去了中间环节,赢得“品质性价比”优势,实现了较其他进口高端奶更优性价比。

2023年启动的新西兰牧场溯源之旅,成为纽仕兰实现增长的又一利器。落脚新媒体电商直播,纽仕兰联合头部达人实地探寻纯净新西兰百年牧场,通过揭示4.0优质蛋白质形成的奥秘,传达青草草饲3F(Free range cows 无圈养、Fresh pasture 新鲜牧草,Farm to glass牧场到家)的品牌力。期间达人溯源成交数据是其国内单场直播的10倍以上,成效显著。聚焦原产地溯源,再一次巩固了纽仕兰“品质性价比”的品牌城墙。

定价权与性价比并存的策略,让纽仕兰在2023年,以65%+的销售额增长,拉动高蛋白属性赛道35%+增长,并登上高端进口牛奶TOP1宝座。

回看整个液态乳制品行业,正在卷价格的品类并非只有纯牛奶,其他品类也急于冲出低价与同质化的竞争环境。如何走出价格内卷死胡同?纽仕兰的品牌经验,与任拓《行业趋势快速报告 | 饮料行业-液态乳制品行业解读》也许能给行业一份参考答案。

点击左侧免费下载完整报告!